伦敦金属交易所锌市场警钟敲响

◎ 李惜 编译

锌会是下一个镍吗?

就在伦敦金属交易所(LME)试图重组被破坏的镍合约时,有迹象表明,锌市场可能成为下一个陷入混乱的金属市场。

贸易商们对LME锌库存的“劫掠”,使得可用锌吨位降至两年低点。这些贸易商正在将金属运往欧洲,在那里,能源价格高企导致冶炼产能处于闲置状态。

其效果是收紧LME的时间价差(time-spreads),并将直接价格推高。LME 3个月期铜的最新交易价为每吨4320美元,略低于潜在的期权黑洞(options black hole)。

LME的铜市场和镍合约都给人一种强烈的既视感。去年10月,LME的铜市场不得不被限制,而今年3月,镍合约也被迫暂停。

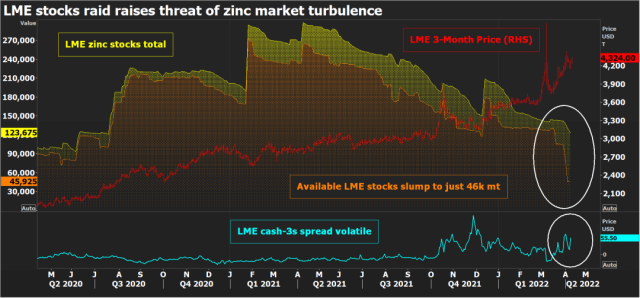

▲LME库存、价格和时间价差

LME的总库存看似健康,为123675吨,但实际可用于合约结算的锌储量已降至45925吨,为2020年2月以来的最低水平。

该交易所在欧洲的仓库仅储存了500吨铁矿石——全部在西班牙港口毕尔巴鄂(Bilbao)——这表明,地区冶炼厂产量减少,对欧洲的实物供应链造成了挤压。

根据Fastmarkets的数据,欧洲锌的溢价正处于历史高位,而且还在不断上升。而该公司刚刚将其对北欧铁矿石价格的评估再上调10美元,至每吨440-500美元。

消息人士称,运营着三家欧洲锌冶炼厂的托克公司(Trafigura)和其他公司应该会在最后关头利用市场来填补供应缺口。而托克公司拒绝置评。

美国的锌溢价也处于纪录高位,反映出其与欧洲在可用产能方面的竞争加剧,也反映出魁北克省Valleyfield冶炼厂的产量低于预期。

这家冶炼厂的所有者诺兰达收入基金(Noranda Income Fund)已将其2022年的产量预测下调1.5万吨,反映出今年第一季度的运营问题。

LME在美国的库存也几乎被抢购一空,新奥尔良的库存仅为550吨。

对锌市场来说,这是一场完美的牛市风暴,分析师们相应地调高了他们对市场价格的预期。

例如,惠誉(Fitch)已将2022年的锌价平均预测从每吨2900美元上调至3500美元,称今年的供应缺口可能更大,达到17.2万吨,而2021年的供应缺口估计为4.8万吨。

可自由获得的LME库存的耗尽不可避免地缩窄了时间价差。

LME在3月初对所有实物交割合约设定了现货溢价上限,将隔夜转仓的潜在成本限制在前一天收盘价的1%。

此外,锌的每日价格波动也有15%的交叉合约上限,这意味着锌的波动潜力为每吨638美元。

考虑到未来价格波动的可能性,这一点非常有意义。

LME的贸易商们一直在紧张地关注5月和6月未平仓的认购期权(call options)的累积,这些期权的执行价(strike prices)高达每吨5000美元。

那些悬在市场上方的认购期权造成了市场上方的真空。如果价格加速上涨,卖方将被迫通过购买标的期货来对冲风险,从而形成一个恶性上升循环。

鉴于库存系统中的锌可用吨位较低,锌的熔断风险类似于此前LME暂停镍市场,镍短暂超过每吨10万美元的风险。

LME或许不应对全球锌实物供应链出现的断裂负责。但在镍期货合约问题发生后,交易所对潜在的市场动荡提高了警惕。

LME对路透社表示:“我们注意到锌市场目前的紧张状况,正在密切关注所有金属,以确保市场活动保持有序。”

这是对任何麻烦迹象的标准回应。

然而,考虑到锌合约的看涨行情,LME合规部门的监管将不再限于标准之内。

交易所不能再冒险了。

来源:Mining.com 原作者:安迪·霍姆(Andy Home)

评论

已有0条评论